반응형

소규모 사업자로 연간 매출액이 8천만 원에 미달할 경우 간이과세자로 사업자 등록이 가능합니다.

(부동산임대업 및 유흥업은 연간매출액이 4,800만 원 미만일 경우 간이과세자로 등록이 가능합니다.)

초기 사업자등록 시에 간이과세자로 사업자등록을 하더라도 연간 매출액이 8천만 원이 초과되는 경우 익년 7월부터 일반과세자로 과세 유형이 변경됩니다.

직전연도의 공급대가 산정은 공급대가금액 (공급가액+부가가치세 포함) 기준으로 판단하며

개업 연도의 공급대가는 월환산으로 계산하여 8천만 원 이상 여부를 검토합니다.

예로 5월 개업 간이과세자의 경우 7월~12월 매출액이 42,000,000원인 경우

42,000,000/6월*12월=84,000,000 환산매출액으로 익년 7월부터는 일반과세자로 전환됩니다.

간이과세자 중 연매출액이 4,800만 원을 초과하는 경우 세금계산서 발행이 가능한 간이과세 사업자로 전환됩니다.

일반과세자가 간이과세자로 전환 통지를 받더라도 일반과세자로 사업을 유지하려면 간이과세자 포기신고서를 제출하여 일반과세 사업자로 계속 유지가 가능합니다. 다만 포기신고를 한 경우에는 3년 동안은 간이과세자로 전환할 수 없습니다.

간이과세자 중 당해연도 매출액이 4,800만 원 미만일 경우 부가가치세 납부가 면제됩니다.

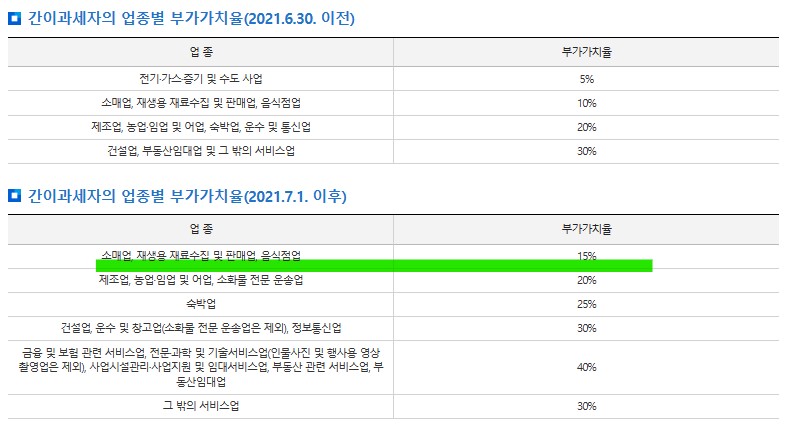

간이과세자 세액 계산 구조

반응형

댓글